甘肃农垦农情信息

(第64期)

(第64期)

2021年中国牛肉行业运行情况及2022年行业走势预测

中商情报网讯:近年来我国经济快速发展,人民生活水平快速提高,使我国对牛肉的消费需求大幅提升。我国牛肉供需缺口因此呈现不断放大的趋势,牛肉进口量不断增加。

一、牛肉供给分析1.存栏量和出栏量

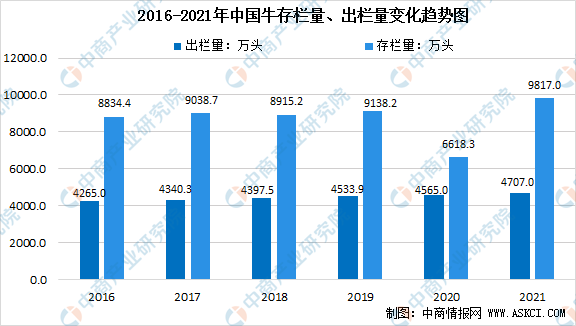

数据显示,2016-2019年牛存栏量总体平稳,2020年我国养牛户因还贷的原因造成恐慌性抛售,再加上新冠疫情的影响,我国牛存栏量下降至6618.3万头,2021年中国牛存栏量达9817万头,同比增长48.3%;2016-2020年我国牛的出栏量由4265万头增至4565万头,整体波动幅度较小,2021年中国牛存栏量达4707万头,同比增长3.1%。

(数据来源:统计局、中商产业研究院整理)

2.产量

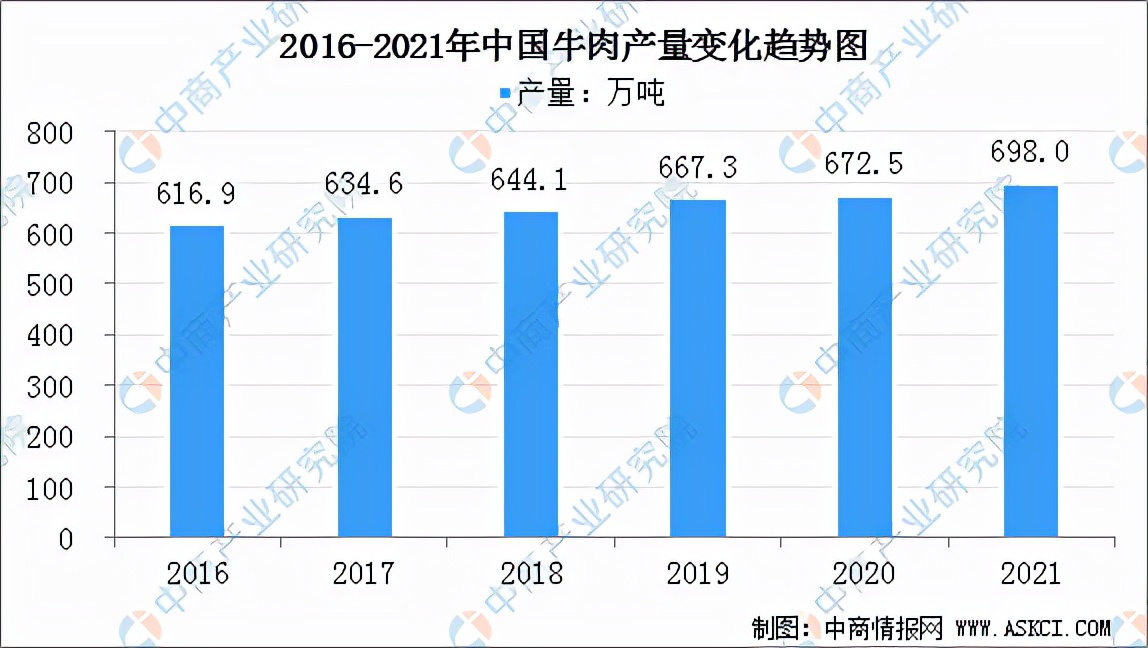

近年来,我国牛肉产量保持平稳态势增长,2016-2020年中国牛肉产量由616.9万吨增至672.0万吨,2021年中国牛肉产量为698万吨,同比增长3.8%。

(数据来源:统计局、中商产业研究院整理)

二、牛肉消费量1.总体消费量

由于受非洲猪瘟等多种因素的影响,2019年我国牛肉消费量快速增长,增速为近三年来最大值,达11.35%,2020年中国牛肉消费量为884万吨。

(数据来源:中商产业研究院整理)

2.人均消费量

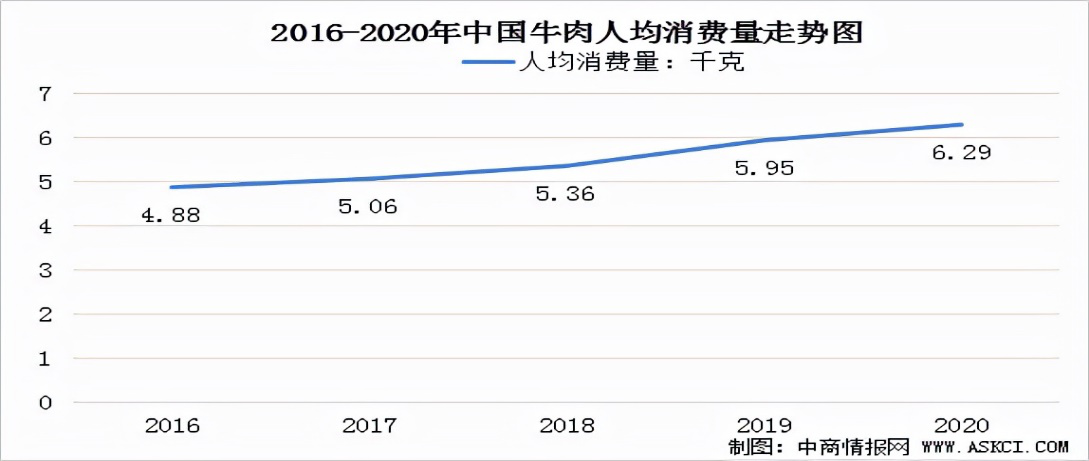

人均可支配收入的快速增长,以及非洲猪瘟的爆发后猪肉价格的快速上涨,促使近年来我国牛肉消费量的快速增加。2016年到2020年我国牛肉人均消费量从4.88公斤增长到6.29公斤。远低于美国人均26.2公斤,由此可见国内人均牛肉消费水平仍存在上行空间。

(数据来源:中商产业研究院整理)

3.价格

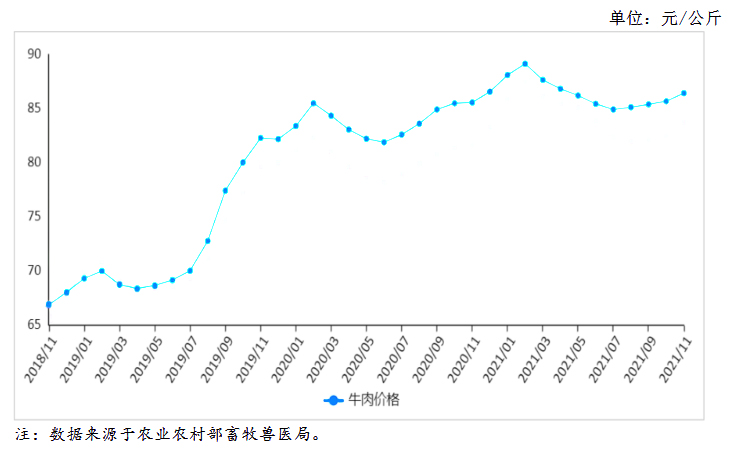

冷空气来临,牛羊肉消费提振,价格高位上涨。2021年11月份,牛肉集市均价86.43元/公斤,环比涨0.9%,同比涨1.0%。从周价来看,牛肉价格在11月各周持续上涨,累计涨幅1.1%,较上月扩大0.74个百分点。从主产省来看,牛肉价格同环比涨幅有扩大。牛肉主产省(河北、辽宁、吉林、山东、河南)月度集市均价78.58元/公斤,环比涨0.4%,同比涨1.7%。从活畜来看,活牛价格36.17元/公斤,环比涨0.7%,同比跌0.2%。

(数据来源:农业农村部)

三、牛肉贸易分析1.进口

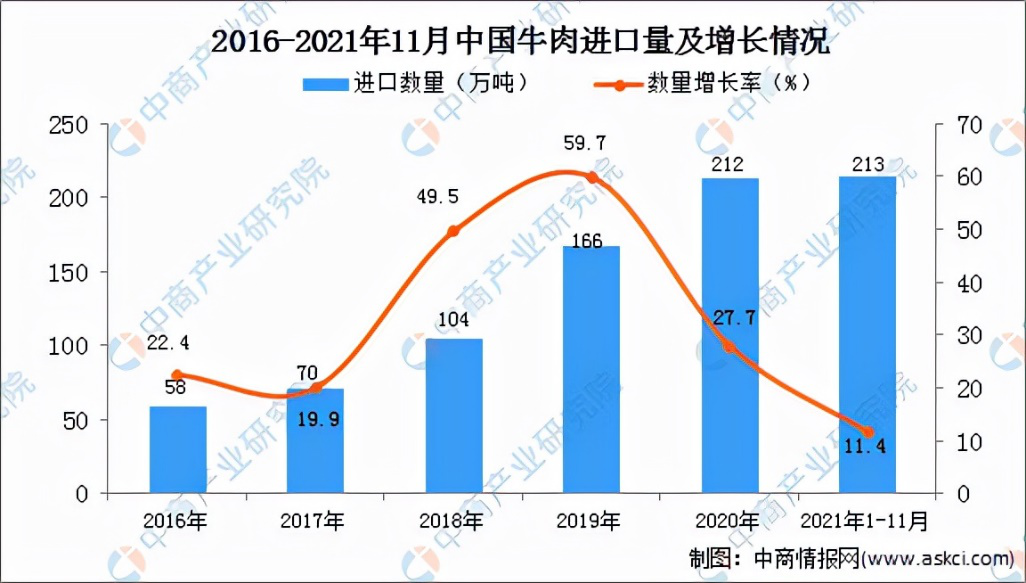

我国是牛肉进口大国。由于国外肉牛养殖成本和牛肉价格较低,人们对进口牛肉的需求不断增加,进口牛肉量增长迅速。2019年受非洲猪瘟影响,我国牛肉进口量更是大幅增加,为166万吨,同比上涨了59.65%。2020年我国牛肉进口量保持稳步上升,进口牛肉量高达212万吨,但受到新冠疫情影响,牛肉进口要受到严格的检疫,增幅减小,相比2019年仅增长了27.7%。2021年1-11月全国进口牛肉213万吨,同比增长11.4%。

(数据来源:中国海关、中商产业研究院整理)

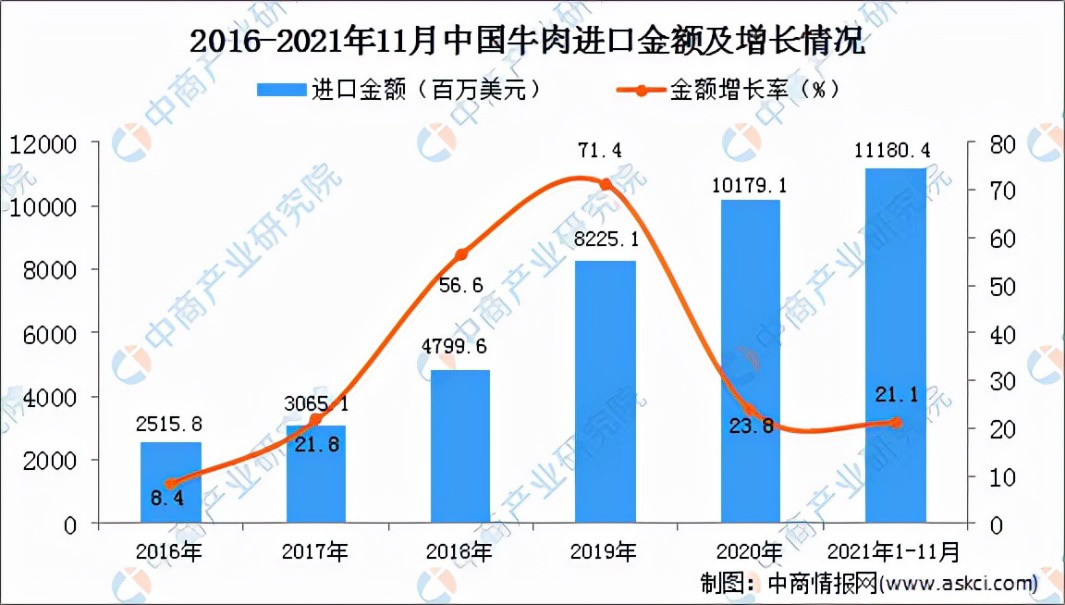

从进口金额来看:2019年中国牛肉进口金额为8225.1百万美元,2020年进口额为10179.1百万美元,同比增长23.8%,进口增速低于前两年;进口均价为4801.4万美元/吨。2021年前11月中国进口牛肉花费11180.4百万美元,同比增长21.1%。

(数据来源:中国海关、中商产业研究院整理)

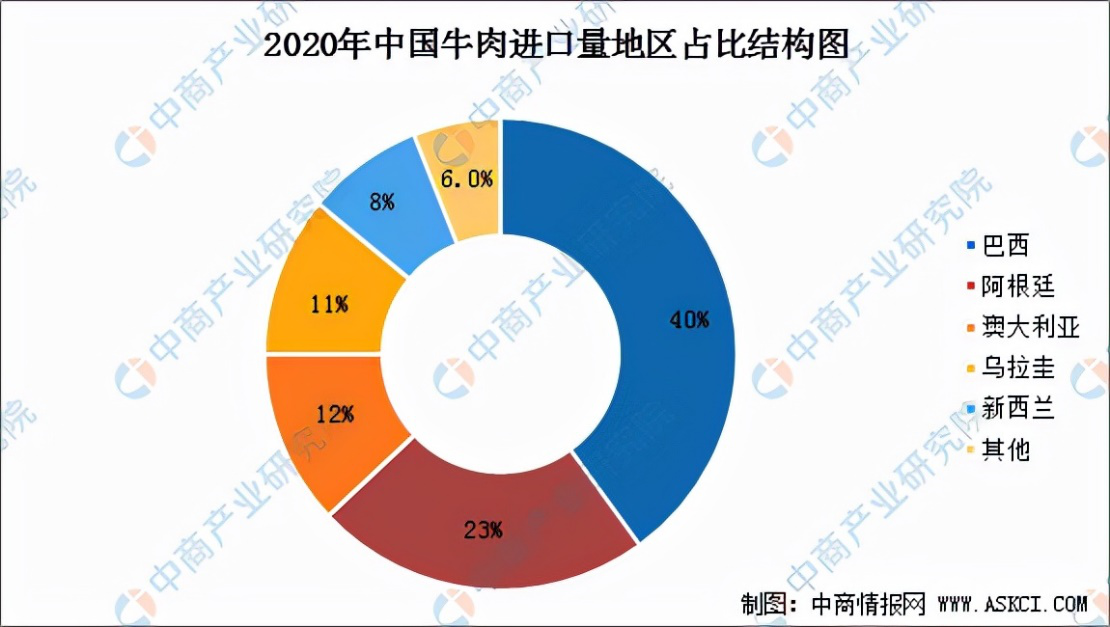

2020年中国牛肉进口主要来自巴西、阿根廷、澳大利亚、乌拉圭、新西兰等,占比分别为40%、23%、12%、11%、8%。2020年2月,中国海关总署发布《解除进口美国牛肉及牛肉产品月龄限制的公告》,从美国输华肉牛不再受30月龄的限制,降低了美国牛肉进入门槛,但中国自美国进口的牛肉总量不大。

(数据来源:中国海关、中商产业研究院整理)

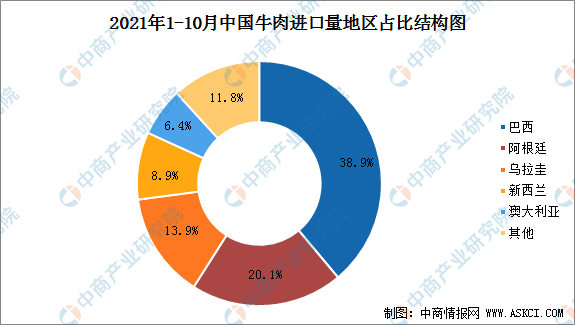

2021年1-10月中国累计牛肉进口量194.60万吨,同比增11.8%,进口额100.91亿美元,同比增18.8%,主要进口来源国为巴西(占进口总量的38.9%)、阿根廷(占20.1%)、乌拉圭(占13.9%)、新西兰(占8.9%)、澳大利亚(占6.4%)。

(数据来源:中国海关、中商产业研究院整理)

中澳贸易摩擦,中国从澳大利亚牛肉进口数量减少。2020年5月,中国因标签问题宣布暂停从4家澳大利亚屠宰场进口肉类;8月份,中国宣布禁止昆士兰州的约翰·迪伊公司向中国出口牛肉,因为从这家屠宰场的肉类中发现了违禁抗生素;同年12月份,因员工感染新冠病毒,维多利亚州两家屠宰场的对华出口也被叫停。我国在短时间内叫停了澳大利亚四家牛肉出口商,这对澳大利亚的牛肉出口造成较大影响。

2019年澳大利亚牛肉出口总量为123万吨,较2018年同期上涨9%,其中28.2万吨出口到了中国,较2018年增长7.98%,占澳大利亚2019年全年牛肉出口总量的22.93%,我国是澳大利亚牛肉出口的主要国家之一。

以冷冻牛肉为例,2011年到2020年,我国从澳大利亚进口冷冻牛肉数量占我国全年进口冷冻牛肉数量比重从2011年的38%上升到2013年50.8%;14年恢复从巴西进口牛肉后,澳大利亚进口冷冻牛肉比重迅速下降至2017年的15.95%,随后保持在16%上下的稳定比重。2020年受中澳关系影响,这一比重再一次迅速下降至10.63%。由于中澳关系本就处于比较紧张的阶段,我国的这一正常举动被澳大利亚认为是有意针对的攻击行为,澳大利亚政府没有选择让企业积极改善产品质量,而是进一步对我国采取了反制措施,这让中澳两国的关系进一步走向了冰点。

预计未来两国贸易关系没有出现回转,中国从澳大利亚进口牛肉数量可能会进一步减少,中国可能更多地选择向巴西、阿根廷、乌拉圭和俄罗斯等国家购买牛肉,澳大利亚牛肉将进一步失去中国市场。

2.出口

2015年以来,我国牛肉出口量呈持续下降趋势。由于国内牛肉需求旺盛,市场供不应求,2017年中国牛肉出口量下降幅度最大,相比2016年下降了77.75%。2020年由于受到新冠疫情影响,全球贸易减少,我国牛肉出口量仅为96.7吨,相比2019年下降了55.68%。牛肉主要出口到朝鲜和销往中国香港。

(数据来源:中国海关、中商产业研究院整理)

从出口金额来看:2019年中国牛肉出口额为165.2万美元,同比下降48.34%。2020年中国牛肉出口额75.7万美元,同比减少53.9%。

(数据来源:中国海关、中商产业研究院整理)

四、牛肉行业趋势分析1.后期牛肉价格高位运行

从供给看,2021年前三季度牛肉产量468万吨,同比增长3.9%,牛存栏规模和牛肉产量持续扩大,为全年牛肉产量增长奠定了良好基础,但饲草料成本上涨导致养殖利润明显下降,挫伤养殖积极性;从消费来看,气温下降增加季节性消费需求,膳食结构转型促进牛肉潜在需求不断释放。综合来看,消费增长、供应偏紧、成本上涨等因素将拉动牛肉价格高位运行。

2.生产能力稳步提升,供给水平提高

未来我国牛肉产业规模经营水平持续提升,生产布局逐步优化,综合生产能力不断提高。《关于促进畜牧业高质量发展的意见》(2020)中提出未来牛羊肉自给率应保持在85%左右。国家继续实施扩大母畜扩群增量项目、定向支持“产犊补母”稳定牛源计划,母畜种畜数量有望增加。标准化养殖场建设补贴、良种补贴、防疫补助、调出大县奖励等政策将持续助推单产提高、出栏率提升。长期来看,草食畜牧业其产能增长与自然资源、生态环境承载相匹配,未来产业整体竞争力稳步提高,绿色发展水平显著提高,产品供应安全保障能力大幅提升。考虑发展方式转型、自然条件和养殖周期等因素影响,未来产量增速趋缓。未来10年牛肉产量年均增长率为1.8%。

3.消费需求稳步增长,展望后期增速放慢

居民收入水平提升、消费结构升级、城镇化进程推进将带动牛肉消费需求增长。牛肉市场逐渐细分和多样化,随着冷链物流产业快速发展,冷鲜肉的市场销售量会有一定增加,料理类、休闲类、保健类等精深加工肉制品的消费市场逐步拓展。国外市场供给不稳定性加上进口生鲜产品质量安全问题频发,导致进口牛肉消费降温,本地的新鲜牛肉从口感和质量上,更能满足国内消费者的喜好,国内市场牛肉需求增大。展望后期,60岁及以上老年人口到2030年占比将达到25%左右,总人口数量在达到峰值后呈下降趋势,人口增长势能减弱,预计红肉消费量也会有所下降,牛肉消费增速慢于前期。

4.供需缺口常态,进口增速趋缓

由于国内供给持续偏紧,养殖成本持续高于国外,内外价差依然存在,未来牛肉仍然保持净进口格局。从全球供需看,牛肉进口来源国较多,国外价格优势明显,牛肉进口继续增长,但进口增速逐步趋缓。未来10年,预计牛肉进口年均增长率为4.1%。2019年11月日本与中国签署了《关于动物卫生及动物检疫的合作协定》,中老、中缅2019-2020年签订了《关于中国从老挝输入屠宰用肉牛的检疫和卫生要求议定书》《关于缅甸向中国出口屠宰牛检疫卫生证明协议》,这些双边协议的签订加快了周边地区活牛及其牛肉产品的贸易进程。同时,2020年11月中国与多个国家《区域全面经济伙伴关系协定》(RCEP)多边协议的正式签署,有利于中国牛肉进口来源的对外扩展和贸易的稳定。

5.展望前期价格稳中有涨,后期价格趋于稳定

从短期来看,国内牛肉供给仍然无法满足消费需求增长,再加上牛养殖周期长、繁殖率低、养殖成本高涨等因素支撑价格。长期来看,牛肉价格高位趋稳。随着生态环保压力加大,养殖方式转型升级,进入门槛越来越高,人工、水电、防疫、管理、饲草料等养殖成本刚性上涨助推价格,行业可持续发展压力加大。另外,母畜繁育专业性强、成本高、风险大,当前市场母畜种畜效益显现,有助于存栏增加,有利于未来价格的平稳。随着产业逐渐进入成熟和理性发展阶段,龙头企业效应逐渐显现,未来消费需求保持稳定并增速下降,国际贸易格局趋向稳定,未来牛肉价格将达到一个新的均衡点。

甘肃省肉牛产业现状

据省农业农村厅数据显示,2020年,全省肉牛存栏、出栏、牛肉产量分别为450万头、228万头和24.9万吨,位居全国第9位、第11位和第11位,全产业链产值416亿元,其中加工产值58亿元。形成以张掖、武威为核心的河西肉牛产业带,以平凉、庆阳为核心的红牛产业带,以临夏为核心的农牧交错区肉牛产业带,以甘南为核心的牦牛产业带,肉牛规模养殖场1509个,规模化养殖比重达到49%。

全省现有肉牛产业化龙头企业277家,其中国家级龙头企业3家、省级龙头企业48家。肉牛屠宰企业57家,屠宰能力250万头,加工转化率37%。(信息来源:甘肃省农业农村厅)

全省现有肉牛产业化龙头企业277家,其中国家级龙头企业3家、省级龙头企业48家。肉牛屠宰企业57家,屠宰能力250万头,加工转化率37%。(信息来源:甘肃省农业农村厅)

(市场营销部收集整理)

甘公网安备 62010202000519号

甘公网安备 62010202000519号